[쿠키뉴스] 조계원 기자 =금융당국이 기술력에 따라 대출금리 등을 일부 우대해 주는 ‘기술금융’ 개편에 나섰다. 혁신기업의 기술 수준에 따라 우대금리를 제공하는 수준을 뛰어넘어 대출 실행 여부까지 영향을 미치도록 만들겠다는 목표다. 다만 은행권은 당국의 결정을 놓고 ‘아직 이르다’는 반응을 보이고 있다.

[쿠키뉴스] 조계원 기자 =금융당국이 기술력에 따라 대출금리 등을 일부 우대해 주는 ‘기술금융’ 개편에 나섰다. 혁신기업의 기술 수준에 따라 우대금리를 제공하는 수준을 뛰어넘어 대출 실행 여부까지 영향을 미치도록 만들겠다는 목표다. 다만 은행권은 당국의 결정을 놓고 ‘아직 이르다’는 반응을 보이고 있다.

3일 금융위원회에 따르면 혁신 기업에 대한 금융지원을 확대하기 위해 기술금융의 근간이 되는 기술평가 결과가 대출가능 여부는 물론 대출 한도, 금리산출 과정 전반에 영향을 미치도록 하반기 제도 개선이 추진된다.

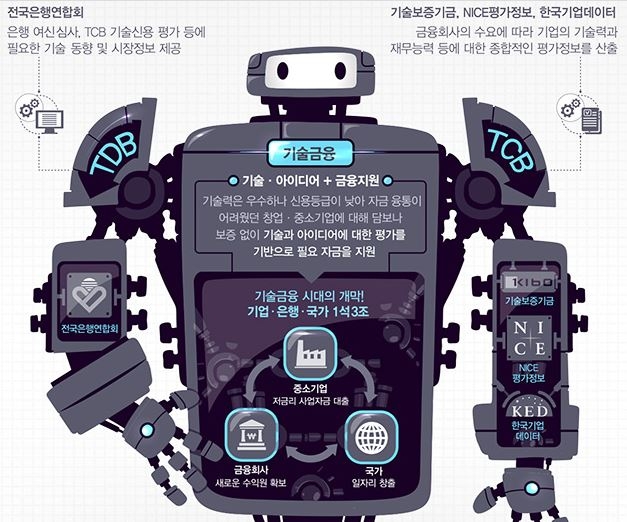

기술금융이란 기업의 기술력 전반에 대해 평가하고, 신용등급 대신 기술신용등급을 산출해 이를 기반으로 신용대출을 실행하는 대출 제도다. 이는 박근혜 정부 시절 역점 사업 가운데 하나로 활성화 초기 기술 연관성이 전혀 없는 숙박업자와 임대업자에게 까지 대출이 실행되는 문제점 등이 드러났지만 현재는 시장에 안착하는 모습이다.

은행연합회의 공시를 보면 국내은행의 기술금융 규모는 지난해 말 205조원을 기록해, 전년도 동기 대비 41조원, 25% 급증했다. 올해 들어서도 3월말까지 16조원 늘어나 꾸준한 성장세를 보이고 있다. 기업은행이 전체 기술금융의 30%를 공급해 기술금유 시장을 주도하고 있으며, 국민은행(15%)이 민간 은행 가운데서는 가장 높은 실적을 거뒀다.

금융위는 현재 기술과 신용으로 분리된 은행 여신평가 모형을 ‘기술-신용 통합모형’으로 합치겠다는 계획이다. 금융위 관계자는 “현재 은행마다 개별 신용평가 모델을 통해 신용등급이 나온다”며 “통합모형은 신용평가 모델에 기술력이 반영될 수 있도록 관련 지표들을 포함하게 된다”고 설명했다.

다만 기술금융으로 대출 여부가 전적으로 결정되는 수준은 아니다. 금융위 관계자는 “이번 제도개선으로 대출 여부가 기술력에 따라 전적으로 결정되는 것은 아니다”라며 “우대금리 적용 수준에 불과하던 기업의 기술력 평가를 여신 평가 전반에 반영하는 것으로 이해하면 된다”고 부연했다.

하지만 당국의 적극적인 제도개선 의지와 달리 은행권은 아직 기업의 기술력을 대출 승인 여부 등에 반영하기는 이르다는 입장이다. 실질적인 부실율 관리에 의문이 있고, 상업은행의 역할도 아니라는 반응이다.

은행 관계자는 “기술-신용 통합모형을 개발·적용하려면 먼저 금융위 산하 신용정보원과 은행의 기술평가 데이터를 검증해 모형에 반영할 유효한 값을 산출하는 것이 선행돼야 한다”며 “산출한 유효 값에 대한 검증이 필요하고, 현재의 데이터를 기반으로 유효 값이 안 나올 수도 있어 이를 통해 실제 부실율을 관리 가능한지 의문”이라고 말했다.

또 다른 은행 관계자는 기술력을 대출 여부와 한도에 주요 요인으로 반영하는 것은 상업은행의 역할을 넘어섰다는 반응을 보였다. 그는 “기술평가를 대출가능 여부‧한도 결정에 전반적인 영향을 끼치도록 한다는 부분이 부담이 된다”며 “은행은 고객의 예금을 안전하게 운영을 해서 고객에게 최대의 예금이자를 제공하는 게 본업인데, 기술평가를 대출 여부와 한도 결정에 주요 요인으로 반영하는 것은 상업은행이 아닌 투자은행이나 벤처캐피탈의 몫”이라고 밝혔다.

한편 새로 마련되는 통합 모델의 적용 시점은 은행마다 다르다. 그렇지만 올해 안으로 모델 개발 완료를 거쳐 실제 대출 현장에서 이를 활용하기는 어려운 상황이다. 은행 한 관계자는 “올해 적용은 불가능하다”고 일축해, 적어도 내년에 가서야 대출 현장에 적용이 가능할 것으로 전망된다.

Chokw@kukinews.com