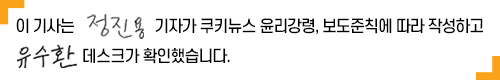

금융감독원(금감원)이 발표한 ‘2023년 3월 말 보험사 지급여력 비율 현황(잠정)’에 따르면 보험사들의 경과(유예) 조치 적용 후 평균 신 지급여력(K-ICS·킥스) 비율은 219%다. 지난해 12월 말 RBC 비율(기존 지급여력) 205.9% 대비 13.1%p 상승한 것으로 집계됐다.

킥스 비율은 자본 건전성을 나타내는 지표다. 가용자본(자산·지급여력 금액)을 요구자본(부채·지급여력 기준금액)으로 나눠서 구한다. 비율이 높을수록 보험사가 보험금을 계약자에게 지급할 여력이 충분하다는 뜻이다. 금융당국은 150% 이상 유지를 권고한다. 생명보험사는 219.5%, 손해보험사는 218.3%로 나타났다. 지난해 12월 말 RBC 대비 각각 13.1%p, 13.2%p 올랐다. 킥스 비율이 변동한 주요 원인은 가용자본이 요구자본 대비 큰 폭으로 늘었기 때문이다.

대형사와 중소형사 간 희비는 엇갈렸다. 생보업계 1위 삼성생명(219.5%)을 비롯해 삼성화재(275.2%), DB손해보험(210.5%), 메리츠화재(202.2%), KB손해보험(194%) 등 대형사들은 대부분 양호한 킥스 비율을 유지했다. 중소형 보험사 중에서는 푸본현대생명(-0.6%), KDB생명(47.7%), MG손해보험(65%) 등이 경과조치 전 100%를 미달했다. 푸본현대생명은 자산·부채 듀레이션 갭이 큰 상황에서 시가평가에 따라 순자산이 감소했으나 유상증자·자본증권 발행 등으로 킥스 비율이 오를 예정이다.

신제도 시행 초기라 아직 재무적으로 유의미한 분석을 하기는 어렵다. 다만 업계에서는 2분기부터는 보험사 순이익이 감소할 수 있다는 관측이 나온다. 금감원도 앞서 1분기 역대급 실적을 거둔 보험사들에 대해 새로운 회계제도 도입에 따른 착시효과가 상당 부분 반영돼 있다면서, 리스크 관리 강화를 당부한 바 있다.

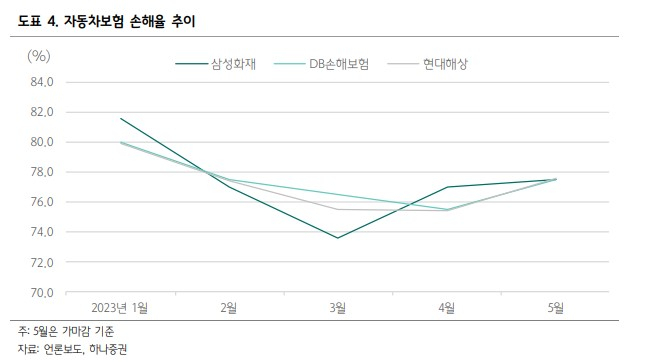

안영준 하나증권 리서치센터 연구원은 지난 7일 보고서를 통해 5개 보험사(삼성생명, 한화생명, 삼성화재, DB손해보험, 현대해상)들의 2분기 순이익은 전분기 대비 25% 감소한 1조8300억원으로 컨센서스를 소폭 상회할 것이라고 밝혔다. 1분기 대비 실적 감소가 예상되는 주요 이유로 안 연구원은 투자이익이 FV-PL(당기손익-공정가치) 자산 재분류 효과 등으로 보험사의 투자이익률이 0.1%p~0.9%p 일회성으로 상승한 점을 꼽았다.

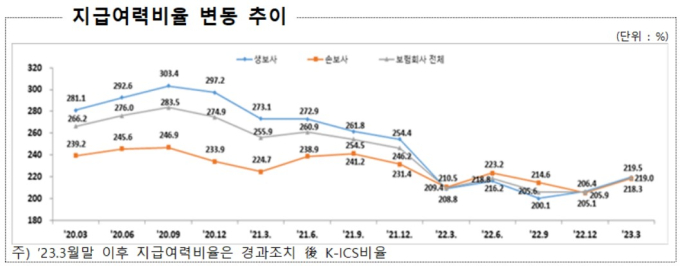

안 연구원은 이들 5개 보험사 2분기 보험이익은 전분기 대비 1%p 증가한 1조7600억원, 투자이익은 45%p 감소한 6541억원을 기록할 것으로 봤다. 안 연구원은 보험이익에 대해 “2분기 실내 마스크 의무 착용 해제, 신계약 경쟁 강화 등으로 실제 지급보험금과 사업비는 예상보다 더 컸을 것으로 보인다. 이에 따라 경상적 수준보다 소폭 감소한 예실차 수준을 보일 것”이라면서 “자동차보험의 경우 보험료 인하 효과가 반영됐음에도 불구하고 예상보다 낮은 손해율을 보이고 있어 안정적 실적을 기록할 것으로 보인다”고 했다.

그러나 투자이익이 크게 감소하는 것에 대해서는 “일회성 요인 제거와 더불어 1분기에는 금리가 하락했지만 2분기에는 재차 상승하면서 채권평가손실이 인식될 것으로 예상된다”며 “2021년 하반기부터 이어진 금리 상승세로 향후 이자이익은 꾸준히 증가할 것이지만, 당분간은 IFRS9 도입으로 인한 평가손익, 포트폴리오 조정에 따른 처분손익 등의 영향이 반영될 것”으로 전망했다. 그러면서 계리적 가정에 대한 규제로 보험수익 원천인 보험계약마진(CSM)을 포함한 보험부채 규모가 달라질 여지가 있고, 이에 대한 윤곽은 3분기 말 즈음에 나타날 것으로 봤다.

“시장금리 광범위한 영향”…보험산업 저성장 기조도 발목

변화된 제도로 시장금리가 보험사 수익성 및 자본 적정성 등에 전반적으로 영향을 미칠 것이라는 의견도 나왔다. 통화 긴축으로 경기가 둔화되는 상황에서 고금리 상황이 지속될 경우, 자산운용이익률 하락 폭이 커질 수 있기 때문이다.나이스신용평가(이하 나신평)는 지난 6일 “신제도 시행으로 시장금리 수준은 종전 대비 더 광범위한 영역에 걸쳐 영향을 미치게 된다”며 “보험부채가 시가평가 됨에 따라 시장금리 변동으로 인한 자기자본 증감액은 개별 보험사의 금리민감도 수준에 영향을 받으며, 자산부채관리가 우수한 보험사에 있어 시장금리에 따른 자기자본 변동성은 축소될 것”으로 전망했다.

보험산업 저성장 기조도 반갑지 않은 소식이다. 낮은 경제성장률, 성숙기에 진입한 산업 단계, 인구 고령화, 청년 실업률 상승, 가계부채 문제 등으로 보험 가입자 평균연령은 늘어나고 있다. 20~30대의 보험가입 건수 및 보험가입 규모는 지속적으로 감소하고 있는 등 국내 보험산업의 고객 기반이 크게 확대되기에는 한계가 있다는 의견이다.

뿐만 아니다. 사망률과 출산율의 동반 하락은 고가의 정기보험이나 종신보험과 같은 사망보장에 대한 수요를 감소시키고 있다. 세대 간, 집단 간 양극화는 전반적인 보험가입 수요를 줄이는 동시에 시장 분화를 촉진하는 모양새다. 나신평은 “보험 산업 저성장 기조가 지속되면서 외형 확대를 통한 수익성 개선이 어려워질 전망이기 때문에 제판(제조-판매) 분리가 가속화되고, 비대면채널을 확대하는 등 보험영업 효율성을 높이기 위한 노력이 이어지고 있다”며 “인구구조 변화에 따른 고령층 보험 수요 확보 및 신규 위험보장 확대 등을 위해 상품개발 능력 및 차별화된 서비스전략이 더욱 중요해질 것”이라고 덧붙였다.

정진용 기자 jjy4791@kukinews.com